TURINYS

ĮVADAS 2

plačiau apie obligacijas 3

OBLIGACIJŲ EMISIJŲ PLATINIMAS 4

VERTYBINIŲ POPIERIŲ PLATINIMAS EMITENTO PASTANGOMIS 6

OBLIGACIJŲ RŪŠYS 7

VERTYBINIŲ POPIERIŲ EMISIJOS REGISTRAVIMO PROCESAS IR JO TIKSLAI 9

IŠVADOS 12

LITERATŪRA 13

ĮVADAS

Finansų rinka – ekonominė rinka, kuri leidžia žmonėms pirkti ir parduoti, t. y. apsimainyti pinigais, vertybiniais popieriais ir finansinėmis priemonėmis, tokiomis kaip akcijos,obligacijos, žaliavų – tauriųjų metalų ar grūdų – išankstiniais bei ateities sandoriais.

Finansų rinkos palengvina:

kapitalo pritraukimą (kapitalo rinkoje);

rizikos perleidimą (išvestinių priemonių rinkoje);

likvidumo perleidimą (pinigų rinkoje);

tarptautinę prekybą (valiutų rinkoje).

Šiandien mūsų temai aktualiausia yra obligacijų rinka, kuri yra kapitalo rinkos sudedamoji dalis.

Obligacija – skolos vertybinis popierius, patvirtinantis jo turėtojo teisę gauti iš obligaciją išleidusio asmens joje nustatytais terminais nominalią obligacijos vertę (išmokama išperkant obligaciją), metines palūkanas ar kitokį ekvivalentą arba turtines teises (obligacijos išleidžiamos nematerialia forma, o nuosavybės teisė į jas įrodoma įrašais asmeninėse vertybinių popierių sąskaitose).

Darbo tikslas – išanalizuoti obligacijų emisijos išleidimo procesus ir reikalavimus.

Darbo uždaviniai:

Išnagrinėti medžiagą apie obligacijų emisijos išleidimo procesus ir reikalavimus.

Pateikti informaciją apie obligacijų emisijos išleidimo procesus ir reikalavimus.

plačiau apie obligacijas

Obligacijos yra ne kas kitas, o paskola, dėl to jos dar vadinamos skolos vertybiniais popieriais. Pinigus obligacijų pavidalu galima skolinti valstybei ir verslo įmonėms, kurios skolinasi norėdamos pritraukti kapitalą stambiems projektams finansuoti ar padengti einamosioms išlaidoms. Bankai gali toleruoti tik mažą riziką, todėl kompanijoms ne visuomet suteikia pageidaujamo dydžio paskolą. Ką įmonės daro, jeigu bankai nesuteikia norimo dydžio paskolos ? Tokiu atveju kompanijos platina obligacijų emisijas ir jas pardavinėja investuotojams.

? Tokiu atveju kompanijos platina obligacijų emisijas ir jas pardavinėja investuotojams.

Būsto paskolą žmonės turi grąžinti per tam tikrą laiką. Lygiai taip pat kompanijų ir valstybių obligacijos platinamos tam tikram terminui. Pasibaigus minėtam terminui, valstybė arba įmonė išperka obligacijas – investuotojams grąžina visus pasiskolintus pinigus bei palūkanas.

Obligacijas gali leisti vyriausybės, savivaldybės, viršnacionalinės institucijos (pvz. Pasaulio bankas) ir verslo įmonės. Skirtingi emitentai yra savaip patrauklūs investuotojams. Vyriausybių išleidžiamos obligacijos yra saugiausios, tačiau mažai pelningos. Savivaldybių platinamos obligacijos rizika mažai tenusileidžia vyriausybės obligacijoms, o jų pajamingumas yra šiek tiek didesnis. Verslo kompanijų obligacijų įvairovė yra didžiausia, nuo saugių iki rizikingų, nuo brangių iki pigių.

Vyriausybinės organizacijos leidžia obligacijas, siekdamos įgyvendinti stambius projektus (statyti tiltus, mokyklas, bibliotekas ir pan.) kai tam neužtenka surinktų mokesčių. Kompanijos platina obligacijas norėdamos finansuoti kitų kompanijų įsigijimą, pritraukti kapitalą naujų gamyklų statybai, apyvartinėms lėšoms ir t.t.. Obligacijos sudaro galimybes vyriausybinėms ir verslo kompanijoms greitai pritraukti trūkstamą kapitalo kiekį tam, kam nenaudojant savų pinigų.

OBLIGACIJŲ EMISIJŲ PLATINIMAS

Obligacijas išleisti gali toli gražu ne kiekviena privati kompanija. Obligacijas norinčioms išleisti kompanijoms keliami aukšti reikalavimai, kuriuos įvykdyti dažniausiai gali tik stambios įmonės ir valstybės. Obligacijas išleisti yra ganėtinai brangu, todėl finansiškai naudinga platinti tik dideles obligacijų emisijas.

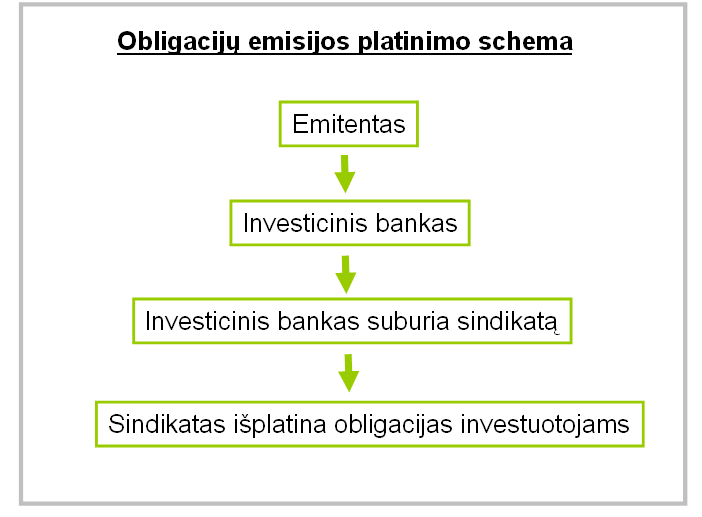

Emitentas norėdamas išplatinti obligacijų emisiją, pirmiausia privalo susirasti pagrindinį platinimo organizatorių, kuris už sutartą kainą organizuos obligacijų emisijos platinimą. Paprastai pagrindinis platinimo organizatorius būna stambus investicinis bankas ar finansų tarpininkas.

Pagrindinis platinimo organizatorius konsultuoja emitentą obligacijų platinimo klausimais, nustatant platinamų obligacijų:

kiekį;

kainą;

pajamingumą;

galiojimo laikotarpį;

likvidumą antrinėje rinkoje.

Siekdamas užtikrinti sėkmingą obligacijų emisijos išplatinimą, pagrindinis platinimo organizatorius iš anksto išsiaiškina kokio dydžio palūkanas planuoja mokėti emitentas (kompanija) ir kokią kainą pasiruošę mokėti investuotojai. Atsižvelgiant į situaciją rinkoje ir emitento galimybes yra koreguojama obligacijų kaina ir palūkanų norma. Tokia procedūra leidžia įsitikinti, kad obligacijų emisija atitiks rinkos poreikius ir bus sėkmingai išplatinta.

Galiausiai nauja obligacijų emisija parduodama pirminėje rinkoje (angl. IPO). Paprastai pirminio viešo obligacijų platinimo metu obligacijos pasiūlomos instituciniams ir profesionaliems investuotojams. Priminio viešo obligacijų platinimo metu obligacijos platinamos už iš anksto nustatytą fiksuotą kainą.

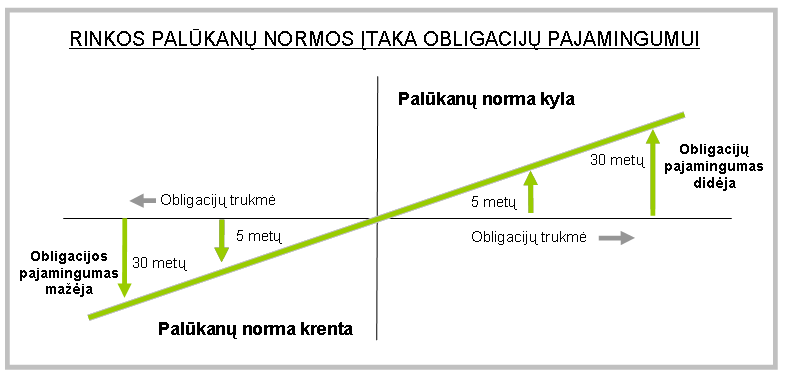

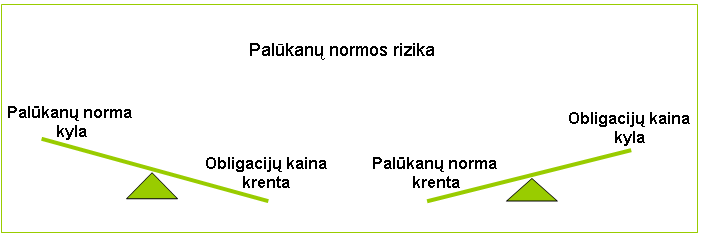

Smulkieji investuotojai obligacijas paprastai gali įsigyti tik pradėjus jomis prekiauti antrinėje rinkoje – biržoje. Biržoje obligacijas galima parduoti bet kuriuo metu, tad investuotojas nėra priverstas laukti kol baigsis obligacijų galiojimo terminas ar bus išmokėtos palūkanos. Investuotojui pakanka surasti naują obligacijos pirkėją, kuriam obligacijų kaina pasirodys patraukli. Siekdami parduoti ar nupirkti obligaciją investuotojai mažina arba didina obligacijų kainas, todėl biržoje obligacijų kaina nuolat svyruoja.

Valstybės leidžiamos obligacijos dar vadinamos vyriausybės vertybiniai popieriai (VVP). Vyriausybės vertybinių popierių platinimo mechanizmas šiek tiek skiriasi nuo privačių kompanijų obligacijų platinimo. Visų pirma VVP platinimą organizuoja valstybinės institucijos. Vyriausybės vertybiniai popieriai platinami aukciono būdu. Aukciono metodas vyriausybei leidžia išplatinti obligacijas geriausia kaina ir suteikia obligacijų platinimui skaidrumo.

Obligacijos listinguojamos biržose geografiniu principu. Pvz. Lietuvos kompanijų obligacijos listingiuojamos NASDAQ OMX vertybinių popierių biržoje, Euroobligacijos – Londono ir Liuksemburgo biržose, Azijos kompanijų obligacijos – Honkongo ir Singapūro akcijų biržoje, JAV obligacijos – Niujorko akcijų biržoje.

VERTYBINIŲ POPIERIŲ PLATINIMAS EMITENTO PASTANGOMIS

Per neilgą Lietuvos kapitalo rinkos egzistavimo laikotarpį išryškėjo tokia praktika: vertybinius popierius platinti “savo jėgomis”, nesinaudojant tarpininkų paslaugomis. Pirmiausia tai reiškia, kad emitentai pasitiki savo sugebėjimais išplatinti naują emisiją tuo pačiu sumažindami emisijos kaštus. Kita problema – jau minėtas vietos tarpininkų nesugebėjimas efektyviai išplatinti vertybinius popierius esant neefektyviai antrinei vertybinių popierių rinkai.

Emitentas savo jėgomis platindamas vertybinius popierius patiria gerokai didesnę neišplatinimo riziką veikdamas pirminėje rinkoje vienas, be tarpininkų pagalbos. Tokiu atveju, visą emisijos paruošiamąjį darbą ir platinimą atlieka vien emisiją leidžiančios bendrovės darbuotojai.

Akivaizdu, kad šiuo atveju keičiasi emisijos kaštų struktūra – sumažėja tiesioginiai kaštai padidėjus netiesioginiams, nors bendru atveju gaunama kaštų ekonomija palyginus su platinimu, padedant tarpininkaujančiai institucijai. Egzistuoja ir kitos objektyvios priežastys, susijusios su platinimo ar kapitalo didinimo ypatumais, lemiančios tai, kad emitentas imasi platinti vertybinių popierių emisiją savo jėgomis. Emitentas nesuinteresuotas naudotis tarpininko paslaugomis, jeigu: • emisija platinama tik bendrovės akcininkams; • kapitalas didinamas iš bendrovės lėšų; • akcionuojamos bendrovės skolos.

OBLIGACIJŲ RŪŠYS

Obligacijos gali būti klasifikuojamos daugeliu kriterijų: išpirkimo terminą, emitentą, apdraudimą, pajamų būdą. Investuotojui svarbu žinoti obligacijų tipą, nes nuo to priklauso rizika ir pelningumas.

OBLIGACIJŲ SKIRSTYMAS PAGAL KILMĘ:

Valstybinės obligacijos. Beveik visų pasaulio valstybių vyriausybės leidžia obligacijas siekdamos pritraukti kapitalą. Tokios obligacijos laikomos vienos saugiausių, kadangi jos yra apdraustos vyriausybės garantiją ir skirtingai nei kompanijos, valstybė negali bankrutuoti. Dėl šios priežasties valstybinės obligacijos dažnai būna ne tokios pelningos. Kita vertus, valstybinių obligacijų pelningumas priklauso nuo obligacijų rizikos (vyriausybės sprendimų, ekonominės būklės, valiutos, infliacijos). Vyriausybė dažniausiai platina ilgalaikių obligacijų emisijas nuo 1 iki 30 metų, rečiau skolinasi lėšas iki vienerių metų terminui.

Privačių kompanijų obligacijos. Šias obligacijas leidžia privačios kompanijos, siekdamos pritraukti papildomą kapitalą. Išleidžiamas obligacijas kompanijos gali apdrausti savo turtu. Privačių kompanijų obligacijos laikomos rizikingesnėmis už valstybines obligacijas, tačiau rizika priklauso nuo konkrečios kompanijos. Privačių kompanijų obligacijų reitingai ir kaina daug labiau svyruoja nei valstybinių obligacijų, kadangi kompanijų finansinė padėtis nėra tokia stabili kaip vyriausybės.

OBLIGACIJOS PAGAL APDRAUDIMĄ:

Apdraustos obligacijos – tai obligacijos, už kurias kompanija laiduoja savo turtu. Dažniausiai susiduriama su atvejais kai įmonė obligacijų saugumą garantuoja savo nekilnojamu turtu. Tokiosobligacijos dar vadinamos hipotekomis. Šios obligacijos yra laikomos saugiomis, kadangi netgi kompanijos bankroto atveju obligacijų savininkas įgyja teisę į nekilnojamąjį turtą.

Neapdraustosios obligacijos – tai yra tipinės daugelio kompanijų leidžiamos obligacijos už kurias mokamos nustatytos palūkanos, o pasibaigus terminui , jos išperkamos.

OBLIGACIJOS PAGAL PAJAMŲ BŪDĄ:

Fiksuotų palūkanų obligacijos – tai obligacijos su nekintama palūkanų norma. Kiekvieno palūkanų mokėjimo periodo pabaigoje obligacijos savininkui yra išmokamos obligacijos prospekte nurodyta palūkanų norma.

Kintančių palūkanų obligacijos – tai obligacijos, kurių palūkanų norma nuolat kinta priklausomai nuo pasirinkto rodiklio (centrinio banko nustatyta palūkanų normos, tarpbankinės palūkanų normos arba valstybinių obligacijų pajamingumo). Prie šio kintančio rodiklio pridedamas kompanijos obligacijų rizikos priedas. Taigi obligacijos savininkui yra išmokomos sudėtinės palūkanos sudarytos iš fiksuoto rizikos priedo ir kintančios rodiklio palūkanų normos.

Pajamų obligacijos. Šių obligacijų palūkanų norma priklauso nuo emitento gaunamo pelno. Dažnai tokias obligacijas platina bankrutuojančios kompanijos, kadangiemitento bankroto atveju obligacijų savininkui nesumokėtos palūkanos nereiškią emitento įsipareigojimų nevykdymo.

Nulinio kupono obligacijos – šios obligacijos neturi palūkanų normos. Pirminio platinimo metu jos parduodamos su nuolaida, o vėliau išperkamos jų tikrąja verte (pvz. 1000 Lt. obligacija, parduodama už 700 Lt., o po trijų metų išperkama už 1000 Lt.). Šios obligacijos neišmoka palūkanų normų kiekvienais metais, o visa suma išmokama pasibaigus terminui.

OBLIGACIJOS PAGAL IŠPIRKIMO TERMINĄ:

Obligacijos iki pareikalavimo – emitentas gali šio tipo obligacijas išpirkti nepasibaigus nustatytam obligacijų supirkimo terminui. Paprastai tokiu atveju kompanija obligacijos savininkui išmoka priemoką, kaip kompensaciją už prarastas pajamas.

Neterminuotos obligacijos – obligacijos, kurių išpirkimo data nėra nustatyta.

Terminuotos obligacijos – šios obligacijos turi konkrečiai nustatytą visos obligacijų emisijos išpirkimo datą.

Serijinės obligacijos. Skirtingai nei terminuotos obligacijos, serijinės obligacijos išperkamos keliais etapais.

KITI OBLIGACIJŲ TIPAI:

Konvertuojamosios obligacijos – šios obligacijos, jų savininkui suteikia teisę konvertuoti turimas obligacijas į emitento akcijas pagal iš anksto nustatytą konvertavimo koeficientą. Tokios obligacijos paprastai investuotojams atrodo patrauklesnės.

Euroobligacijos – tai ne nacionaline valiuta išleistos obligacijos (pvz. Lietuvoje veikiančios kompanijos JAV doleriais platinamos obligacijos (palūkanos mokamos irgi JAV doleriais).

VERTYBINIŲ POPIERIŲ EMISIJOS REGISTRAVIMO PROCESAS IR JO TIKSLAI

Vertybinių popierių platinimas prasideda nuo jų emisijos įregistravimo Vertybinių popierių komisijoje. Lietuvos Respublikos vertybinių popierių viešosios apyvartos įstatymas numato, kad “emitentas privalo įregistruoti savo vertybinius popierius Vertybinių popierių komisijoje, jeigu tenkinama bent viena iš šių sąlygų [9]: 1) emitentas yra steigiama ar veikianti akcinė bendrovė arba reorganizuojama į akcinę bendrovę bet kokios kitos rūšies įmonė; 2) paskutiniųjų ūkinių metų paskutiniosios dienos pabaigoje emitento išleistų bent vienos klasės vertybinių popierių savininkų buvo daugiau nei 100; 3) emitentas ar investitorius ketina išleisti vertybinius popierius į viešąją apyvartą.” Vertybinių popierių registravimas yra viena pagrindinių informacijos atskleidimo sistemos grandžių, kurią sudaro pats registravimas, periodiškas metinės, pusmetinės ir ketvirtinės informacijos pateikimas investuotojams bei Komisijai, nuolatinis operatyvios informacijos apie emitento esminius įvykius teikimas rinkos dalyviams, privalomas ir operatyvus rinkos dalyvių informavimas apie vertybinių popierių paketų įsigijimą, informacija apie oficialaus pasiūlymo metu siūlomus vertybinius popierius ir jų įsigijimo sąlygas atskleidimas. Visos šios sistemos tikslas – užtikrinti, kad visiems investuotojams ir rinkos dalyviams būtų viešai ir laiku atskleista teisinga informacija apie emitentus ir jų išleidžiamus vertybinius popierius. Registruodamas vertybinius popierius emitentas iš anksto atskleidžia informaciją apie išleidžiamus vertybinius popierius. Be to, emitentas, įregistravęs vertybinius popierius Vertybinių popierių komisijoje, tampa atskaitingu emitentu, taip jis įpareigojamas nustatyta tvarka ir terminais rengti ir pateikti Komisijai periodines (metų, pusmečio ir ketvirčio) ataskaitas. Metų finansinės atskaitomybės duomenys turi būti pateikti kartu su nepriklausomo auditoriaus išvada, ar emitento apskaita ir finansinė atskaitomybė atitinka Lietuvos Respublikos įstatymus ir bendruosius apskaitos principus. Tokiu būdu įgyvendinama labai svarbi Vertybinių popierių viešosios apyvartos įstatymo nuostata, duodanti galimybę investuotojams susidaryti kuo tikslesnę nuomonę apie emitentą.

Norėdamas įregistruoti vertybinių popierių emisiją, emitentas pateikia Vertybinių popierių komisijai vertybinių popierių emisijos prospektą. Prospektas yra investitoriams ir visuomenei skirtas dokumentas, atskleidžiantis pagrindinę informaciją apie emitentą bei jo vertybinius popierius. Platinant vertybinius popierius neviešu būdu, reikalavimai informacijos atskleidimui kiek mažesni, todėl emitentui leidžiama pateikti sutrumpintą prospekto variantą – vertybinių popierių platinimo memorandumą. Tačiau ketindamas išleisti vertybinius popierius neviešai, kai nėra jau minėtų viešosios apyvartos požymių, emitentas gali juos registruoti ir viešai apyvartai, taip pateikdamas ne emisijos memorandumą, o prospektą. Todėl emitentas gali išvengti emisijos perregistravimo, jei nepavyksta vertybinių popierių išplatinti neviešu būdu ir tenka kreiptis į daugiau kaip 100 asmenų ar viešosios apyvartos tarpininką, t.y. pateikti juos viešai apyvartai. Jau įregistruota emisija turi būti perregistruota, jei emitentas ketina pakeisti (konvertuoti) vienos rūšies ar klasės vertybinius popierius į kitos rūšies ar klasės vertybinius popierius, taip pat jeigu ketina pakeisti vertybinių popierių nominalią vertę ir (arba) neviešai apyvartai įregistruotus vertybinius popierius emitentas arba investitorius ketina išleisti į viešąją apyvartą. Vertybinių popierių perregistravimas reiškia anksčiau įregistruotų vertybinių popierių registracijos panaikinimą ir įregistravimą, pakeičiant tam tikras vertybinių popierių charakteristikas (vertybinių popierių nominalią vertę, rūšį, klasę, taip pat šių vertybinių popierių apyvartos pobūdį (viešoji arba neviešoji apyvarta)) [8,7]. Pasaulinėje praktikoje įprasta, kad prospekte nurodoma: • Emisijos platinimo būdas bei tarpininkai, jei emisija platinama per tarpininkus; • Emisijos kaina ir jos nustatymo metodai; • Numatomos pritraukti lėšos ir būsimas jų panaudojimas; • Kapitalo struktūra prieš emisiją ir po jos; • Kiti specifiniai reikalavimai. Lietuvoje Vertybinių popierių platinimo ir registravimo taisyklės taip pat numato šios informacijos atskleidimą vertybinių popierių emisijos prospekte (memorandume), o be to reikalaujama pateikti informaciją apie emitento veiklą, išleistus ir numatomus išleisti vertybinius popierius, valdymo organus ir jų narių sandorius su emitentu, finansinę atskaitomybę bei pateikt nepriklausomo auditoriaus išvadą, kaip emitento apskaita ir finansinė atskaitomybė atitinka Lietuvos Respublikos įstatymus ir Lietuvos Respublikoje taikomus apskaitos principus. Priklausomai nuo emitento dydžio, jo veiklos pobūdžio, išleidžiamų vertybinių popierių rūšies bei vertybinių popierių savininkų skaičiaus, Vertybinių popierių komisija reikalauja pateikti prospektus ar memorandumus, paruoštus pagal skirtingas formas. Šiuo metu galioja 8 emisijos prospektų ir 2 memorandumų formos. Emisijos prospektas pagal formos PRO-A1 nustatytus reikalavimus rengiamas, jeigu viešajai apyvartai siūlomos už pradinius ar papildomus investitorių įnašus emitento išleidžiamos ar išleistos akcijos, kuriomis ketinama prekiauti vertybinių popierių biržoje, įtraukiant jas į biržos oficialųjį prekybos sąrašą. Informacijos atskleidimo reikalavimai šios formos prospekto turiniui yra griežčiausi palyginus su kitomis formomis, nes registruojamą emisiją ketinama įtraukti į prestižinį biržos sąrašą. Prospekto formoje šalia visoms formoms būdingų ūkinės veiklos, valdymo, kapitalo struktūros atskleidimo reikalavimų, akcentuojama tarptautinių audito bendrovių atlikto audito išvados, naujų akcijų platinimo tvarka, esančių antrinėje apyvartoje emitento vertybinių popierių prekybos duomenys. Prospektas pagal formos PRO-A2 nustatytus reikalavimus rengiamas, jeigu viešajai apyvartai siūlomos už pradinius ar papildomus investitorių įnašus emitento išleidžiamos ar išleistos akcijos, kuriomis ketinama prekiauti vertybinių popierių biržoje, įtraukiant jas į biržos einamąjį prekybos sąrašą, arba jeigu emitento akcininkų skaičius didesnis kaip 1000 ir įstatinis kapitalas yra (ar po šios emisijos taps) 50 mln. litų ar daugiau. Šioje formoje atskleidžiama analogiška informacija kaip ir PRO-A1 formoje, tačiau kiek mažesniame detalizavimo lygyje. Emisijos prospektas pagal formos PRO-A3 nustatytus reikalavimus ruošiamas, jeigu už pradinius ar papildomus investitorių įnašus emitento išleidžiamos ar išleistos akcijos ketinamos siūlyti viešajai apyvartai kitaip, nei numatyta PRO-A1 ar PRO-A2 formose. Čia nereikalaujama duomenų apie bendrovės vertybinių popierių antrinę apyvartą, o kiti reikalavimai nesiskiria nuo aukščiau minėtų prospektų rengimo formų. Vertybinių popierių emisijos memorandumas pagal formos MEM-A1 nustatytus reikalavimus, jeigu už pradinius ar papildomus investitorių įnašus emitento išleidžiamos ar išleistos akcijos ketinamos siūlyti neviešajai apyvartai. Memorandumo informacijos atskleidimo reikalavimai yra mažesni negu emisijos prospektų. PRO-A5 formos prospektas ruošiamas, jeigu emitentas išleidžia akcijas iš paskelbtų dividendų pateikiamas kartu su metų prospektu-ataskaita Komisijos nustatytais terminais. Jame tiktai trumpai apibūdinami pagrindiniai emisijos parametrai. Panašaus turinio prospektas pagal formos PRO-A4 nustatytus reikalavimus rengiamas, jeigu emitentas akcijas išleidžia iš savo lėšų. Prospektas pagal PRO-SK1 formos nustatytus reikalavimus pateikiamas, jeigu viešajai apyvartai siūlomi emitento išleidžiami ar išleisti skolos vertybiniai popieriai, kuriais ketinama prekiauti vertybinių popierių biržoje, įtraukiant juos į oficialųjį biržos prekybos sąrašą. Jeigu emitento išleidžiamus ar išleistus skolos vertybinius popierius ketinama siūlyti viešajai apyvartai kitaip, nei numatyta PRO-SK1 formos prospekte, prospektas ruošiamas pagal PRO-SK2 nustatytus reikalavimus. Emitentui išleidžiant skolos vertybinius popierius, kuriuos ketinama siūlyti neviešajai apyvartai, ruošiamas memorandumas, pagal MEM-SK1 formos nustatytus reikalavimus. Šiuose dokumentuose atskleidžiama informacija savo turiniu atitinka jau minėtų prospektų ir memorandumų reikalavimus leidžiant į apyvartą nuosavybės vertybinius popierius, skiriasi tik reikalavimai pačių skolos vertybinių popierių charakteristikoms. Tuo atveju, jeigu akcijų pagrindu išleidžiami depozitoriumo sertifikatai, į Vertybinių popierių komisiją pristatomas prospektas parengtas pagal PRO-AP1 formoje nustatytus reikalavimus. Kai vertybinių popierių emisiją vykdo bankas arba draudimo įmonė, Komisijai papildomai turi būti pateiktas atitinkamai Lietuvos banko arba Valstybinės draudimo priežiūros tarnybos patvirtinimas, kad prospekte (memorandume) pateikta informacija atitinka jų turimą informaciją apie emitentą ir jo finansinę būklę ir kad jie neprieštarauja šiai emisijai. Informacijos atskleidimo reikalavimai reiškia, kad prospekte turi būti pateikta kuo įvairiapusiškesnė informacija, susijusi su emitentu, kuri leistų investuotojui priimti optimalų investicinį sprendimą turint objektyvią informaciją. Tiesa, praktika rodo, kad tiek emitentai, tiek jų konsultantai, rengdami emisijos prospektus, didesnį dėmesį kreipia į informacijos, apie išleidžiamus vertybinius popierius, atskleidimą, duomenis apie patį emitentą bei jo ekonominę būklę pateikdami paviršutiniškai. Tai galima paaiškinti tuo, kad registruodama vertybinius popierius Vertybinių popierių komisija pirmiausia tikrina emisijos atitikimą galiojantiems įstatymams, o emitento veiklą atspindinti informacija vertinama pagal jų atitikimą nurodytiems reikalavimams, o ne pagal jų pagrįstumą ir tikslumą. “Vertybinių popierių įregistravimas patvirtina, kad emitento teikiama informacija atitinka Lietuvos Respublikos vertybinių popierių viešosios apyvartos įstatyme, kituose teisės aktuose informacijos atskleidimui nustatytus reikalavimus. Įregistravimas nepatvirtina atskleistos informacijos teisingumo ir negali būti suprantamas kaip Komisijos rekomendacija investitoriams, kurie savarankiškai priima sprendimus dėl vertybinių popierių įsigijimo, atsižvelgdami į rizikos veiksnius ir kitą vertybinių popierių prospekte (memorandume) atskleistą informaciją” [3,14]. Todėl emisijos prospektas virsta labiau formaliu dokumentu, tuo sumenkindamas savo pirminę paskirtį – sudaryti investuotojui galimybę pačiam priimti optimalų investicinį sprendimą remiantis pateikta informacija. Tiesa, akcinės nuosavybės formavimosi laikotarpiu, kai dauguma bendrovių laikėsi “informacinio uždarumo” politikos tai buvo bene vienintelis būdas gauti nors truputį informacijos apie įmonės veiklą ir ekonominius – finansinius rezultatus. Tačiau dabar dauguma bendrovių, norinčių pasiekti platesnį investuotojų ratą, o ypač norėdamos pritraukti užsienio kapitalo, užsako įmonės tyrimus, kuriuos atlieka kompetentingos įstaigos arba vertybinių popierių platinimo konsultantai. Tokių tyrimų kokybę savo reputacija garantuoja juos ruošiančios įstaigos, o patys tyrimai yra tarsi emitento vizitinė kortelė, atliekanti reklamos, ir kas ne mažiau svarbu – informacinę funkciją, tuo pačiu perimanti ir dalį emisijos prospekto funkcijų. Tiesa, tokie tyrimai padidina emisijos kaštus ir jais naudojasi daugiau solidžios, viešumo nebijančios bendroves. Emitentui pateikus vertybinių popierių prospektą, Vertybinių popierių komisija per trisdešimt dienų turi jį patikrinti ir pateikti savo atsakymą. Šis laikotarpis literatūroje dažnai vadinamas “registravimo” laikotarpiu ir, pavyzdžiui, JAV jis trunka 20 dienų [16,430]. Per šį laikotarpį emitentas arba jo pasamdytas konsultantas gali atlikti aukščiau minėtus bendrovės tyrimus. Dažnai jie vadinami “paklausos” tyrimais. Tuo atveju, jei emitentas ruošiasi atlikti naujos emisijos paklausos tyrimus, kurių pagrindu vėliau bus nustatyta emisijos kaina, emitentas arba jo konsultantas privalo pateikti Vertybinių popierių komisijai emisijos prospekto projektą (preliminarų projektą) vietoje galutinio vertybinių popierių emisijos projekto. Šie dokumentai faktiškai niekuo nesiskiria, tik preliminariame prospekte nenurodoma galutinė emisijos kaina, nustatomos galimos emisijos kainos ribos arba jos nustatymo būdai bei procedūros ir paliekama galimybė pakeisti kai kuriuos emisijos parametrus “registravimo” laikotarpiu, t.y. kol vertybinių popierių emisijos prospektas svarstomas Komisijoje. Kai Komisija įregistruoja vertybinius popierius, prospekte (memorandume) nurodyta emisijos kaina, nominali vertė, klasė ir rūšis negali būti pakeista, išskyrus tuos atvejus, kai vertybiniai popieriai yra perregistruojami šių taisyklių nustatyta tvarka. Vertybinių popierių emisijos platinimo tvarka ir terminai gali būti keičiami tik atskiru Komisijos leidimu. Vertybinių popierių emisijos įregistravimas Vertybinių popierių komisijoje leidžia emitentui pradėti naujų vertybinių popierių reklamą ir platinimą. Išplatinus emisiją, Vertybinių popierių komisijai ir Lietuvos centriniam vertybinių popierių depozitoriumui pateikiama vertybinių popierių išplatinimo ataskaita, kurioje nurodoma, kiek akcijų išplatinta, kokia emisijos dalis apmokėta turtiniais įnašais.IŠVADOS

Pirkti obligacijas, reiškia skolinti pinigus, už kuriuos investuotojas gauna palūkanas. Dėl šios priežasties obligacijos dar vadinamos skolos vertybiniais popieriais.

Obligacijų galiojimo termino pabaigoje, kompanijos ir valstybės išperka obligacijas ir investuotojas atgauna visą paskolintą pinigų sumą.

Yra daug skirtingų obligacijų rūšių. Vienos obligacijos (vyriausybės vertybiniai popieriai) yra saugesnės, kitos (įmonių obligacijos) yra rizikingesnės, tačiau už jas mokamos didesnės palūkanos.

Nepaisant didesnio uždarbio iš akcijų rinkoje, investuotojas dalį investicinio portfelio turėtų skirti ir obligacijoms, kadangi:

Obligacijos garantuoja nuolatines pajamas ir apsaugo kapitalą nuo nuvertėjimo.

Obligacijos yra saugesnė investicija nei akcijos.

Obligacijų pajamingumas didesnis nei dividendai.

Obligacijų kaina mažiau svyruoja nei akcijų.

Akcijoms pingant, patikimų obligacijų kaina didėja.

Akcijoms brangstant, patikimų kompanijų obligacijos pinga.

Bankrutavus kompanijai, pirmiau atsiskaitoma su obligacijų savininkais nei su akcininkais.

Obligacijų savininkai nedaro įtakšo kompanijos valdymui.

Analizuojant obligacijų rinką galima numatyti akcijų rinkos pokyčius.

LITERATŪRA

http://www.investologija.lt/LT/obligacijos/477/3/obligacijos-kas-tai-(1-paskaita)/obligacijos-savokos/